Город:

В какую недвижимость стали вкладываться бывшие «квартирные» инвесторы

2 апреля 2018

В последнее время частные «квартирные» инвесторы чаще выбирают иные инструменты для вложения и приумножения собственных средств. Если раньше в лидерах неизменно был рынок жилья, то сейчас этот сегмент уже не так интересен и частные инвесторы начинают осваиваться в коммерческой недвижимости.

В последнее время частные «квартирные» инвесторы чаще выбирают иные инструменты для вложения и приумножения собственных средств. Если раньше в лидерах неизменно был рынок жилья, то сейчас этот сегмент уже не так интересен и частные инвесторы начинают осваиваться в коммерческой недвижимости. Привлекательность рынка жилой недвижимости серьезно просела. Пару лет назад более половины россиян рассматривали жилье с точки зрения инвестиций, но сейчас вкладывать в жилой сектор готовы уже менее половины жителей страны. Приобретение квартир для последующей перепродажи уже не дает добавочной стоимости. Жилье не растет в цене, а зачастую снижается.

Сегодня доходность коммерческой недвижимости выше, чем от сдачи жилья в аренду (около 4–5% годовых), и может достигать 8–10% в год. Между тем этот сектор сложнее для частных инвестиций с точки зрения управления и других факторов.

Сейчас застройщики также больше внимания уделяют коммерческим площадям в составе своих жилых комплексов — благодаря тому, что город стал увеличивать нагрузку для застройщиков под создание рабочих мест. Сегодня при массовой застройке первые этажи занимают 1,5–2 тыс. кв. м. (8–10% от общей площади комплекса) на 1 тыс. жителей, в некоторых проектах нежилая функция составляет 20–25%.

Средняя площадь коммерческих помещений в ЖК тоже увеличивается, но зависит от проектировки конкретного объектах. Застройщики стали чаще задумываться над функциональным назначением таких помещений в своих проектах: это может быть стрит-ритейл, отдельный торговый центр, офисы, кладовки и гостиницы.

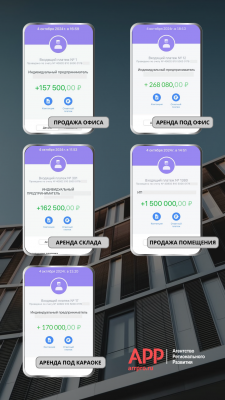

Наиболее привлекательными с точки зрения инвестиций в коммерческую недвижимость являются помещения стрит-ретейла и малые офисы класса С площадью 20–40 кв. м. Обычно на коммерческом объекте есть управляющая компания, которая решает все основные вопросы с эксплуатацией и работой с арендаторами. Поэтому владеть коммерческой площадью несколько проще и выгоднее с точки зрения доходности.

Сейчас на рынке недвижимости есть ряд предложений по малоформатным офисам, но они крайне ограничены, а потому спрос на них будет расти. Кроме того, небольшой офис может быть залоговым активом для кредита для частного инвестора.

Рынок стрит-ритейла требует больше средств, но может предоставить большую доходность. Например, если приобрести помещение площадью около 500 кв. м и поделить его на несколько блоков для разных арендаторов с отдельными входами, доходность в этом случае может составить 10–15% годовых. Это более сложный процесс реализации, практически уже девелопмент.

В случае грамотного подхода и больших вложений в улучшение торгового помещения с последующей продажей через год уже готового бизнеса доходность может составить и 20%. Роль бизнеса арендатора не всегда играет решающую роль. Например, сетевые арендаторы с длительными договорами аренды более надежны, хотя у таких операторов есть право на выход из проекта в течение трех — шести месяцев без какой-либо компенсации. Несетевые арендаторы могут повести себя по-разному, они менее прогнозируемы, но зачастую платят большую ставку аренды. Прежде чем инвестировать в коммерческие площади, необходимо помнить о привлекательности этого помещения для арендаторов, его доступности и видимости для клиентов.

Источник: https://realty.rbc.ru

Поделиться:

Последние публикации